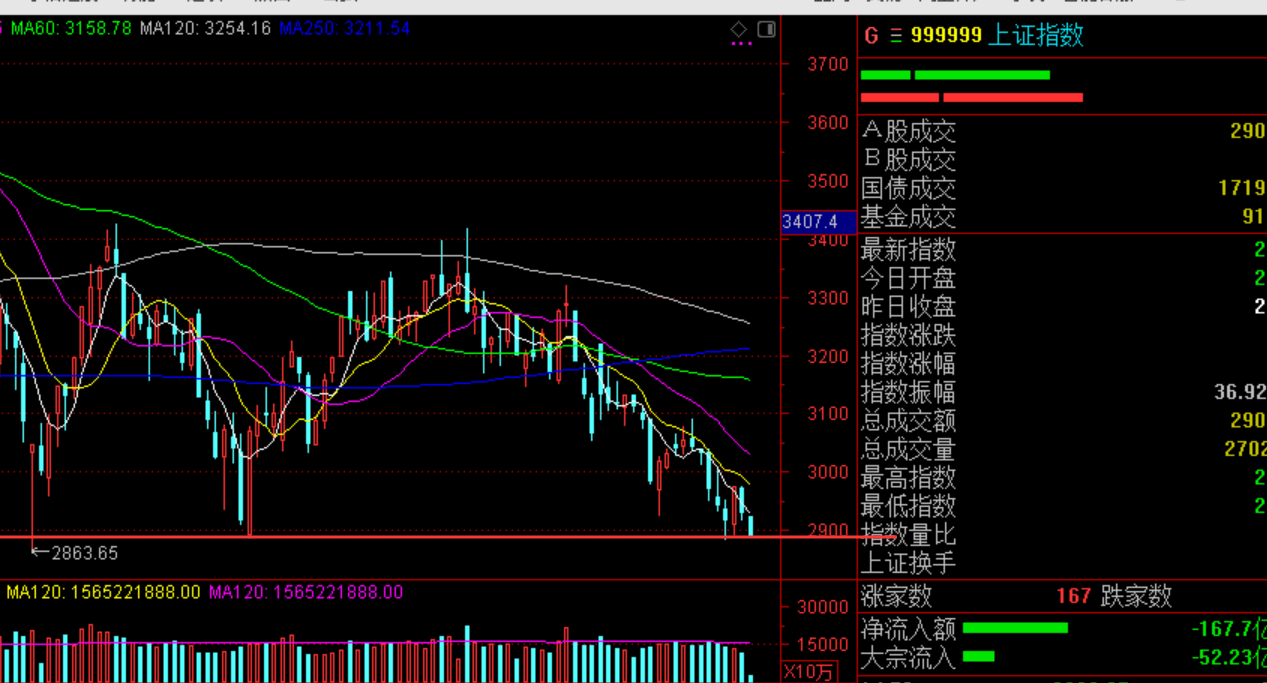

2023年已经过去,针对接下来的行情,券商预计市场风格逐渐偏顺周期板块,若市场进一步波动,高股息板块仍有防御价值。也有券商认为,1月市场将迎来重要拐点,建议把握以科创板为代表的超跌成长。

图片来源于网络,如有侵权,请联系删除

2024年1月依然可以期待“春季躁动”行情。短期国内基本面或边际放缓,但程度有限,难以对A股表现形成拖累。

图片来源于网络,如有侵权,请联系删除

2024年,内需虽维持疲弱,但相对稳定,真正掣肘国内经济复苏的因子仍是外需。 “春季躁动”或已经开启,中小盘、主题、成长将是风格主线。“宽货币”意味着真正的政策底出现,但考虑到短期实现“宽信用”依然较难,预计即便带来“春季躁动”行情,持续性可能比较短,参考历史经验,一般在2个月左右。

图片来源于网络,如有侵权,请联系删除

在1月行业配置上,建议关注AI+军工,尤其是消费电子。基于年度策略报告《顺“市”而为》中的核心结论,在国内经济结构转型背景下,具备趋势性机会的行业往往顺应转型方向。电子、军工均具备利润占比持续提升的趋势性逻辑。从AI产业来看,应用端尚处于渗透率10%以内,市场焦点是基本面或率先筑底的行业方向。2024年上半年,国内“宽货币+不宽信用”的背景下,预计增量资金偏弱,资金筹码结构的重要性依然凸显,更看好资金筹码结构较优的消费电子。此外,躁动行情期间,具备主题投资逻辑的计算机、传媒,以及受益于流动性改善预期的券商,亦值得关注。

对于经济政策,一方面,1月将密集披露2023年四季度宏观经济数据,成为把握和部署下一阶段扩张性政策的重要窗口。与此同时,“三大工程”改造有望在2024年全面落地,带来增量的开发投资空间。

另一方面,2023年一季度经济指标的高基数,意味着2024年1月开始政策更需发力,以实现今年经济的“开门红”。1月至2月,地方“两会”将密集召开,预计经济大省将响应中央号召挑起拉动增长的大梁。

1月市场将迎来重要拐点,建议积极把握以科创板为代表的超跌成长。预计产品出海、科技自主、新消费、红利低波是主要配置方向。2023年是社会生活逐步恢复的第一年,各类市场参与主体都在积极应对新挑战,已经基本总结摸索出了一套长期发展思路:1、产品出海,例如,我国新能源车行业凭借优质车型开路,近年来出海征程不断加速;对医疗健康产业而言,出海“破局”是走出内卷的核心竞争力,医疗器械、药品等子行业通过出海能打开成长天花板、提升增长确定性。2、科技自主,中长期看,AI芯片、数控机床、工业母机、信创等国产替代是产业发展必经之路。3、新消费行为,年轻群体成为消费主力后,消费偏好和消费渠道也在不断转变。例如智能家居、户外运动品牌、美妆等。4、红利低波,分红回购政策激励下,红利低波品种将长期成为投资者考虑防御性配置时的重要工具。

1月,建议优先布局以科创板为代表、更具弹性和性价比的超跌成长。配置上,当前市场仍处于“三阶段配置策略”中的第二阶段,建议积极布局前期跌幅较大的科技和医药板块,其中,科技板块包括AI产业(国产算力,AI芯片设计、应用)、智能驾驶(华为链、国产整车)、终端消费转暖(消费电子、安卓链复苏、数据要素、运营商)、机器人和卫星互联网等;医药板块重点关注创新药出海品种(药品、器械)。此外,新能源板块可以积极关注。

从流动性来看,A股流动性回升条件已经具备。虽然公募发行节奏已经放缓,但股票型公募基金的份额仍在扩张,且北上资金的流出步伐也现放缓,这减缓了资金端的压力。在股票供给方面,一级市场发行节奏维持低位,而二级市场出现了产业资本净增持,后者也是流动性转向的重要领先指标,因此,预期A股市场流动性即将开启回升过程。

对于A股而言,业绩真空期的到来,令基本面的短期影响减弱,市场的方向变化,将更主要来自于估值的波动。当前静态估值已位于底部,以沪深300风险溢价为度量的风险回报水平位于极值附近,静态估值的性价比较高。流动性环境方面,海内外均面临宽松过程,A股以产业资本净增持为代表的行情领先指标已现,A股已具备估值上修条件,估值主导下,市场1月出现反弹行情的几率较高。风格层面,考虑到业绩真空期阶段题材性机会的增多,以及创业板、科创板在超调后的更高弹性空间,因此,在板块风格上,短期建议关注创业板、科创板。

行业配置方面,主题性机会有望活跃,可关注AI模型由云向端产业趋势下以电子行业为核心的TMT板块,以及中长期资金入场所带来的大金融、交通运输医药行业的投资机会。此外,还可关注配置型资金的核心权益品种——高股息板块的投资机会。

记者 张曌

推荐阅读:

【BT财报瞬析】北方华创2023三季报:营收、净利润双双飙升,现金流大幅改善

美股异动 | 比特币一度跌超10% 概念股跟随走低 Coinbase(COIN.US)跌近4%

香港:2023年楼宇买卖合约总值4779.0亿港元 同比下降13.8%

专题推荐: