这也倒逼证券业回归本源,重新审视机构的经营管理、服务方式,摒弃过去盲目追求经济利益、过度营销、杀鸡取卵等做法,探索商业模式转型新路径,服务国家战略,实现高质量发展。

图片来源于网络,如有侵权,请联系删除

今日,《证券时报》推出证券业十大新闻,记录即将过去的2023年。

图片来源于网络,如有侵权,请联系删除

2023年公募基金费率改革备受瞩目。监管层两轮直击堵点、痛点、难点的改革,激荡证券行业,一方面践行“金融为民”,另一方面助推证券业回归本源。

图片来源于网络,如有侵权,请联系删除

今年7月证监会公布《公募基金行业费率改革工作方案》,12月就《关于加强公开募集证券投资基金证券交易管理的规定》征求意见。

业内人士分析,短期内,券商收入或受“三连冲击”:一是基金子公司收入下降;二是券商收取的基金保有规模管理费分成缩水;三是分仓佣金规模将缩减三分之一。从长远看,证券业高质量发展将迈出坚实一步,券商多年来“基金销售换交易佣金”的商业模式或被颠覆,财富管理将真正回归以客户为中心的本源,买方投顾模式有望茁壮成长。

同时,卖方研究业务格局亦将发生深远变化,短期内行业洗牌加剧,中小卖方机构生存空间受挤压。长期来看,券商研究所将更加重视研究能力、降本增效,强化对内服务,探索更多研究服务的兑现方式。

2023年2月,全面注册制改革正式实施,标志着A股发行迈入新阶段,其制度设计的包容性为投行提供更多业务机会。

不过,全面注册制“不是谁想发就发,想发多少发多少”,也不意味着放松质量要求。这要求券商投行应深刻理解注册制“以信息披露为核心”的内涵,沿着行业逻辑“以投资的眼光选项目”。

今年7月沪深交易所出台《以上市公司质量为导向的保荐机构执业质量评价实施办法(试行)》,具有里程碑意义,“只保不荐”的时代成过去。该文件旨在加快保荐机构从注重“可批性”的观念,向注重“可投性”转变。

除观念转变外,投行应全面提升执业能力,把握全面注册制的战略机遇,提高行业研究、价值发现、质量控制、客户服务、直接投资等核心竞争力,推动通道业务转向全生命周期的综合服务。

随着市场环境及监管环境的变化,降本增效成为证券业今年的“主旋律”。

出差标准降档、客户招待费用标准降档已经不是新鲜事。有券商研究所还传出倒查三年打车费,主要因为有员工存在因私打车情况,而此前公司未严格检查报销事由。与此同时,券商不同业务条线加强绩效考核、严查考勤,开启末位淘汰。

在“业绩升、薪酬升,业绩降、薪酬降”的背景下,备受市场关注的“证券业降薪潮”已经出现。

据证券时报记者此前统计的2022年上市券商数据发现,“超高薪”高管成过去式,“年薪千万”已经绝迹;同时员工人均薪酬均值为48.30万元,同比减少近20%。今年,记者还获悉,部分大型券商的员工每月固定薪酬面临普降。

股权融资市场在今年年中的转向,无疑对券商收入带来冲击。8月27日证监会宣布根据市场情况阶段性收紧IPO(首发)节奏,促进投融资两端的动态平衡,同时还对上市公司再融资行为作出部分条件限制,上述安排被市场人士称为“827新政”。

自监管部门提出一二级市场逆周期调节后,A股股权融资规模明显下滑。Wind数据显示,今年9月至11月,A股股权融资规模分别为551亿元、404亿元、483亿元,仅相当于8月份1545亿元的三分之一,融资企业数量则出现腰斩。

短期内,券商投行业务收入受到较大影响。43家上市券商三季报业绩已显“端倪”,同花顺iFinD数据显示,逾七成券商前三季投行业务手续费净收入出现下滑,部分大型券商下滑超30%;中小券商受冲击更大,个别减少逾70%。

不过,从中长期来看,我国权益融资市场仍有较高增长空间,符合国家战略领域的证券化率有望在未来5年显著提升。各家券商强调,要进一步强化内部投研协同及人力优势,拉伸产业服务链条,充分挖掘重点行业各细分板块及处于不同生命周期的潜在客户。

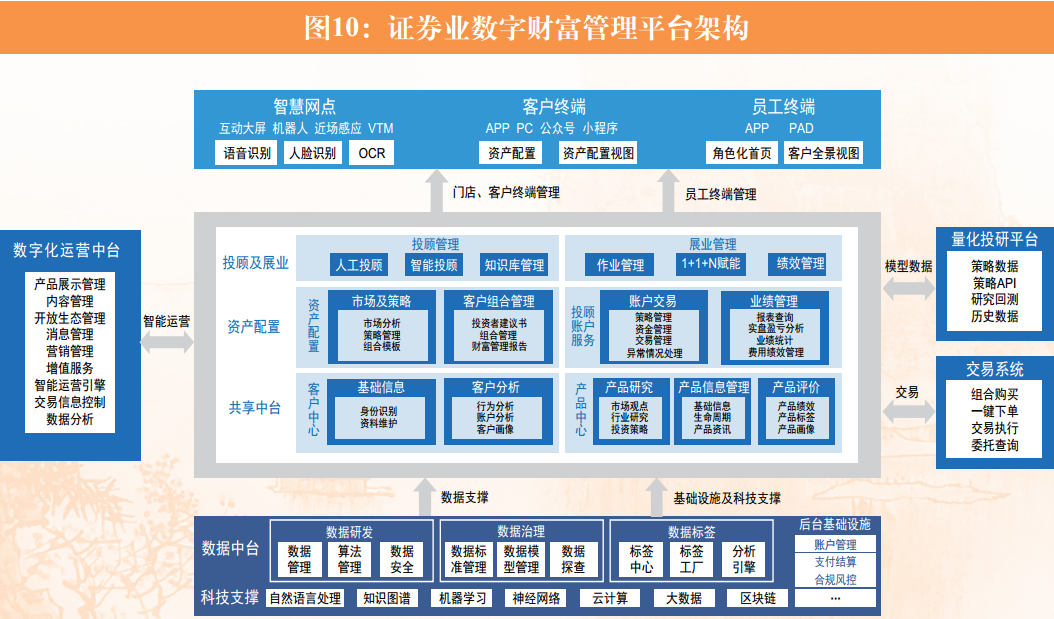

如何从客户的角度帮助投资者进行个性化资产配置,成为各方探索的话题。构建买方投顾模式对券商财富管理转型意义重大。

行业对该模式的探索从“基金投顾”开始,经历三年多的试点,基金投顾业务迅速成长。6月9日,证监会发布《公开募集证券投资基金投资顾问业务管理规定(征求意见稿)》,计划推动基金投资顾问业务试点转常规,这无疑给更多致力于买方投顾转型的机构,提供业务抓手和成熟的商业模式。

券商“补血”风向在2023年发生明显变化。今年1月,证监会倡导券商聚焦主责主业,走资本节约型、高质量发展之路。

为响应监管部门号召,两家头部券商先后主动终止百亿元级配股计划。多家券商修订定增计划,或调减融资规模,或调整资金投向。IPO(首发)方面,除信达证券今年初成功上市外,6家拟上市券商审核进展缓慢。由于股权融资推进难,今年券商主要通过发债融资。年内发债规模创下新高,突破万亿元,2023年也成为券商发债大年。

除限制大额再融资,提升现有资金的利用效率也是监管鼓励的方向。2023年11月,证监会就修订《证券公司风险控制指标计算标准规定》公开征求意见。意见稿支持合规稳健的优质券商适度拓展资本空间,提升资本使用效率,做优做强。

监管层8月出台一揽子政策缓解市场压力,备受市场关注,无论对券商板块股价表现还是对券商展业都带来影响。

据了解,在证监会指导下,沪深北交易所8月进一步降低证券交易经手费,其中沪深交易所股票交易经手费下调30%,北交所股票交易经手费下调50%。各券商纷纷响应,切实将此次证券交易经手费下降的政策效果传导至广大投资者。

同月,财政部、税务总局公告证券交易印花税实施减半征收,此举反映出国家提振资本市场的决心。上述政策有助于吸引更多投资者参与股市交易,提升市场活力。多位券商分析师认为,这有助于提振券商股的市场表现。

显而易见,活跃资本市场并不是权宜之计,而是成为经济建设中的关键一步,资本市场在推动经济增长、居民财富创造中的作用获得进一步挖掘和认可。

今年以来,证券业反腐重拳出击,多名证监系统干部或券商高管接连被带走调查。此前,中央金融工作会议就指出,金融乱象和腐败问题屡禁不止。

根据记者梳理,相关反腐对象有的具有多年监管工作经验,后续“下海”或到政府、会管单位任职多年后被查;有的则长期在券商任职,最终卷入腐败案。今年1月,民生证券前董事长冯鹤年被开除党籍,他曾在证监会工作18年。后续包括中信建投证券原总经理李格平、浙江省政协副主席朱从玖、中国期货业协会原会长安青松、上交所原副总经理刘逖等接连被调查,他们都有监管部门履职的经历。在企业方面,比如银河证券原董事长陈共炎在退休后被查,同样令行业震动。

业内人士认为,在金融反腐的长路上,证券业展现出坚定的决心和持续的努力。一系列关键人物的查处表明监管机构对权力寻租和金融腐败零容忍的立场。

近年来,证券业马太效应凸显,头部券商与中小券商盈利能力差异较大,行业洗牌大幕再度拉开。在行业盈利分化背景下,随着监管政策今年再次释放正向表态,证券业并购进程有望加快步伐。

今年10月,中央金融工作会议提及“培育一流投资银行和投资机构”。随后,证监会表示支持头部券商通过业务创新、并购重组等方式做优做强,引导中小机构结合股东背景、区域优势等资源禀赋和专业能力做精做细。

据悉,12月证监会核准民生证券变更主要股东为无锡国联集团,该事项从提交申请材料至核准批复,历时仅8个月。华创证券收购太平洋证券股权事项在同月也迎来最新审核进展,获得证监会反馈意见。也是12月,浙商证券宣布将下一个并购目标选定国都证券。

在加快建设金融强国的背景下,监管部门支持的券商并购浪潮有望再起。

9月1日,证监会发布《关于高质量建设北京证券交易所的意见》,计划显著提升北交所市场规模、效率、质量、功能、活跃度、稳定性等。

此次改革不仅为北交所高质量发展打开更大空间,也为券商展业开辟新战场、提供新发展动能。今年9月以来,多家券商抓紧制定内部工作方案,加快推进准备工作,加大宣传推广力度,向市场传递北交所市场最新制度、投资机遇与投资逻辑。

在投行层面,券商积极储备北交所上市项目,部分头部券商下场争抢业务。在开户方面,随着投资者适当性条件的调整以及北交所二级市场赚钱效应显现,券商通过调整考核机制、薪酬激励、内部分支机构排名、金融科技等多种举措大力推广开户。在做市方面,不少券商申请北交所做市资格,北交所做市商有望进一步扩容。此外,还有券商从投资端发力,设立北交所股权投资基金等。

本版供图:图虫创意

本版撰文:谭楚丹、刘艺文、孙翔峰、胡飞军、许盈、王蕊

推荐阅读:

公募基金规模首超银行理财 权益类基金表现分化,权益类ETF升温

山西全年累计生产原煤13.65亿吨居全国第一,平均每天产量370万吨

专题推荐: