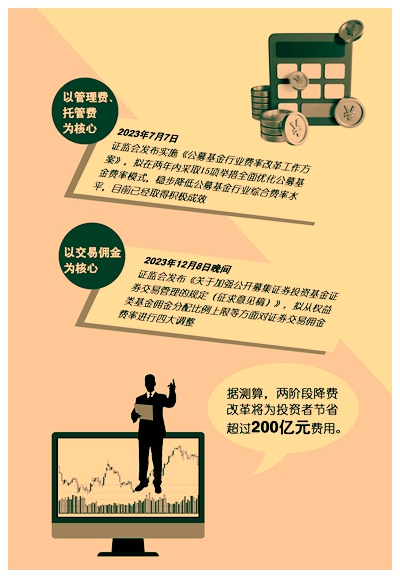

公募基金第二轮降费改革启动。12月8日,证监会就《关于加强公开募集证券投资基金证券交易管理的规定(征求意见稿)》(以下简称《规定》)公开征求意见。这标志着在以管理费、托管费为核心的第一阶段降费落地后,以公募基金交易佣金为核心的第二阶段费率改革工作正式启动。

公募基金第二轮降费改革启动。12月8日,证监会就《关于加强公开募集证券投资基金证券交易管理的规定(征求意见稿)》(以下简称《规定》)公开征求意见。这标志着在以管理费、托管费为核心的第一阶段降费落地后,以公募基金交易佣金为核心的第二阶段费率改革工作正式启动。

《规定》共16条,主要内容包括四方面:一是合理调降公募基金的证券交易佣金费率;二是降低证券交易佣金分配比例上限;三是强化公募基金证券交易佣金分配行为监管;四是明确公募基金管理人证券交易佣金年度汇总支出情况的披露要求。

业内人士认为,《规定》实施后,投资者承担的综合费率将进一步降低,同时有助于证券公司专注提升机构投资者服务能力,提供更加优质的证券交易、研究服务等,促进形成良好的行业发展生态。

强化公募基金佣金分配监管

《规定》旨在规范公募基金管理人证券交易佣金及分配管理,保护基金份额持有人合法权益,提升券商机构投资者服务能力。

从《规定》起草背景看,2007年2月,证监会发布了《关于完善证券投资基金交易席位制度有关问题的通知》,规范证券投资基金交易席位制度,对基金公司佣金分仓上限、防范利益输送、信息披露安排以及基金托管人监督职责等作出要求。总的来看,证券投资基金交易席位制度对规范基金公司交易行为、保护投资者合法权益起到了积极作用。

2023年7月,证监会印发了《公募基金行业费率改革工作方案》(以下简称《方案》),合理优化公募基金证券交易佣金制度。根据《方案》部署,证监会研究制定《规定》,优化完善交易佣金分配制度,进一步强化对公募基金证券交易佣金分配行为的监管。

据了解,在今年主题教育期间,围绕投资者关心、关切的问题,证监会深入开展调查研究,广泛听取市场意见,根据行业发展实际和投资者需求,制定了公募基金行业费率改革工作方案,将监管引导推动与行业主动作为相结合,指导公募基金行业稳妥有序开展费率机制改革,支持公募基金管理人及其他行业机构合理调降基金费率。彼时,证监会表示,将按照“突出重点、远近结合、稳慎推进、统筹发展”的工作思路,坚持市场化、法治化原则,全面优化公募基金费率模式,稳步降低行业综合费率水平。

《方案》实施以来,公募基金行业出现了一波“降费潮”。新产品注册方面,自7月7日起,新注册的主动权益类基金统一执行“管理费率不超过1.2%、托管费率不超过0.2%”的上限标准。同时,更多存量产品也积极“让利”:基金管理人陆续发布公告,将旗下存量主动权益类公募基金产品的管理费率、托管费率统一下调至1.2%、0.2%以下。

中信证券发布研究报告称,在中央金融工作会议推进金融供给侧结构性改革的宏观目标下,三阶段机构降费改革持续推进,助力市场投资者降低成本。此次改革在佣金费率、分配制度和合规管理层面进行了明确规范,有利于推动公募基金和卖方研究业务走向以研究能力为导向的高质量发展道路。

公募基金佣金规模约下降33%

《规定》的内容之一,便是合理调降公募基金的证券交易佣金费率。其中,被动股票型基金产品不得通过证券交易佣金支付研究服务等费用,且股票交易佣金费率原则上不得超过市场平均股票交易佣金费率水平;其他类型基金产品通过证券交易佣金支付研究服务费用的,股票交易佣金费率原则上不得超过市场平均股票交易佣金费率水平的两倍。

中信证券研报称,在仅考虑佣金费率调整的情况下,预计A股市场席位租赁佣金规模可能从2022年的188.7亿元下降至126.4亿元,降幅为33%。2023年上半年,席位租赁佣金占行业总收入比重为4.3%,预计此次降费影响证券行业收入1.4%。

《规定》同时降低了证券交易佣金分配比例上限。一是对权益类基金管理规模不足10亿元的管理人,维持佣金分配比例上限30%;对权益类基金管理规模超过10亿元的管理人,将佣金分配比例上限由30%调降至15%。二是明确券商交易模式和租用交易单元模式并存情形下交易佣金分配比例要求。

分析人士称,新交易佣金分配比例安排有利于减缓降佣政策对于中小机构的冲击。此次调整可保留中小基金公司佣金的集中支付能力,使其可继续获得适度的卖方研究服务。

严禁交易佣金与基金销售挂钩

《规定》还强化了基金管理人、证券公司内部制度要求,如严禁将证券公司选择、交易单元租用、交易佣金分配等与基金销售规模、保有规模挂钩,严禁以任何形式向证券公司承诺基金证券交易量及佣金或利用交易佣金与证券公司进行利益交换,严禁使用交易佣金向第三方转移支付费用;严禁将基金证券交易量、交易佣金直接或间接作为销售部门、分支机构、基金销售人员的考核指标。

同时,《规定》还明确了基金管理人层面信息披露内容和要求,新增基金管理人层面整体交易佣金费率水平和分配情况披露要求等。

中信证券研报认为,合规管理层面的改革,有利于推进交易佣金支付走向以研究能力为核心,对销售佣金依赖度较高的券商具有不利影响,以代销为核心的财富管理商业模式有望迎来转型。对于信息披露层面的优化,有利于降低资本市场中利益输送风险,改善基金投资者持有体验。同时,通过对于基金管理人和托管人的责任压实,有利于强化对于公募基金的外部监管,多渠道促进公募基金行业高质量发展。

平安证券认为,公募基金交易佣金对券商的收入贡献长期较小,基于公募基金2023年上半年分仓佣金和44家上市券商营业收入计算,分仓佣金在营业收入中占比仅3%,因此,降低佣金对券商的业绩影响整体有限。但长期来看,新规引导佣金分配更为市场化,对转移支付和渠道分佣的限制也将引导券商回归研究本源。

推荐阅读:

北交所开展“三服务”天府行活动并举办“深改19条”四川解读会

中国上市公司协会2023年上市公司乡村振兴经验交流会暨最佳实践案例发布会在江西赣州举办

专题推荐: